どうも。くじらです。

ここのところ、コモディティやBTC、金利等で強いトレンドが見られます。年明け以降、強いものが多いですね。

一方で、株式は不安定化してきている印象です。プチ調整の間隔が速くなり、小型等のよりリスキーな分野からマネーが引きやすくなっています。

小型にオーバーウェイトしていた身としては、なかなかつらい展開が続きます。

こうした状況を踏まえると、「もう少しブレイクアウト戦略でいけそうな銘柄に意識を振り向けていても良かったのでは???」と感じています。

結果論でしかないですが、一方でトレンドはいつの時代にも存在しうるものであり、こうしたことを考えておくのは無駄ではないと思います。

今日は、戦略を練る前に「そもそもトレンドってなんだっけ」を個人的に振り返った内容を書こうと思います。

- トレンドとは何か

- どんな市場で発生しやすいのか

…と言ったことを書きます。トレンドフォロー戦略を採る際の、ご参考になればいいなと思います。

トレンドとは何か

トレンドの定義

トレンドとは、一方向への中長期的な値動きである。定義からして、トレンドを短期で判定することはできない。字義的に無理である。トレンドとは、後になって初めて、「あ、これトレンドやんけ」とわかるものだ。

したがって、トレンドの初期に乗るというのは、(その時点においては)あり得ない。なぜなら、まだトレンド(=中長期的な持続性)かどうかわからない段階で、「トレンドの初期に乗る」なんてことはできないからだ。できることの限界は、「トレンドの初期かもしれないものに乗る」ことである。

これが、一般的にトレンドフォローの勝率が低いとされる所以である。トレンドかどうかは、事後的にしかわからない。だから、トレンドかもしれない初動にも、果敢に挑んでいかなければならない。さらに、一般的にトレンドという現象は、特に株式市場に置いてはレアな事象である。結果的に、「やっぱりトレンドでした」よりも「今回は違いました」の方が多くなる。

このような構造を抱えているからこそ、トレンドフォローは損小利大、、すなわち、損失を小さく抑える努力が重要になってくる。トレンドは利益側のファットテールなので、当たったらでかい利益が得られるのだが、これを数多く発生する損失の積み重ねで食い潰さないようにしなければならない。

トレンドが生まれやすい市場

さらに、市場によってトレンドが発生しやすい場所、しにくい場所がある。一般的には、金利市場、コモディティ市場などは、トレンドが発生しやすい。これに対して、株式市場はトレンドが発生しにくい。

これは、ノイズの多寡で表現できる。ノイズとは、ある価格からある価格へ変化する際に、どれだけ”ふらふら”蛇行しながら移動するのか、である。

このノイズの多寡を表現する指標を、効率レシオと言う。

i.e. n期間の価格差÷n期間における値動きの合計

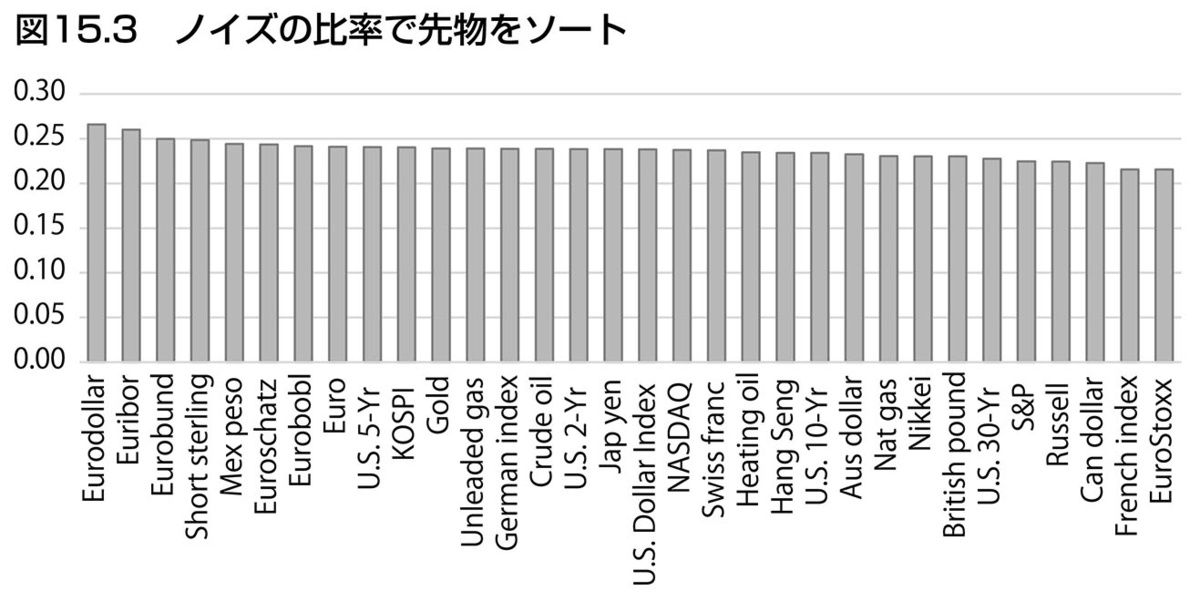

以下の図は、左に行くほど、効率レシオが高く(=ノイズが少なく)、トレンドが発生しやすいことを示している。

Source:世界一簡単なアルゴリズムトレードの構築方法 ペリー・J・カウフマン

ただし、株式市場であれば一様にノイズが多いわけではない。何らかの理由で、市場参加者の意見が一致しやすいものについては、トレンドが発生しやすくなる。

カウフマン教授曰く、流動性の高い(≒市場参加者が多い)銘柄は、ノイズ(≒市場参加者の意見の多様性)が多いため、トレンドが発生しにくい。逆に言うと、まだ若い市場・銘柄であり、市場参加者の意見が一致しやすいものは、トレンドが発生しやすいという。

図の通り、NASDAQはS&Pよりもノイズが少ない方だ。

同じように、市場参加者の”量”だけでなく”質”も影響する。株式市場と違って、債券市場は基本的にプロしかいない。また、基本的には変な投機プレイヤーみたいなのも(たぶん)少なく、お堅い運用担当者で占められている。したがって、市場参加者の質は均一性が高く、意見も一致しやすい。つまりトレンドが発生しやすい。

(ただし、デュレーションが長くなるほど、意見は分かれやすいようではある)

株式におけるバリュエーションの問題

あと個人的に感じるのは、バリュエーションが難しい”夢のある”銘柄は、トレンドが発生しやすいということ。TSLAなどは、その代表例だろう。

株式でノイズが多くなる一因は、バリュエーションという問題があるからだと思う。株式は本源的価値を(一応)計算できてしまうため、割高・割安などの評価がくだってしまう。これらの評価がアンカーになり、”適正価値”からあまりに乖離した水準でのトレンドの継続が難しくなる。この問題は、市場参加者の多様性によって、さらに加速する。

TSLAなどの新しい技術、市場、商品、、などがてんこ盛りの銘柄は、そもそも”正しい”バリュエーション何てものがナンセンスであるように思う。ARK等は自動運転タクシー事業の成否などのシナリオ分析で、バリュエーションの幅を定めているようだが、結局、最後はどれを信じるかどうかに帰結するように思う。より端的に言えば、アンカーたる”適正価格”なんてわかんないのだ。そして、市場の常として、多くの人は最大の成功を信じる。その結果、市場参加者の意見は大団円の一致を見て、株価はフライハイである。

これに対して、本邦の金融機関などの「まぁ夢はありまへんよね」みたいな銘柄は、本源的価値の上下をウロチョロしているのが常である。これがいきなりぶち上がるみたいな展開は、基本的にない。

これに対して、コモディティやビットコインの場合は、この問題とは縁が薄い。これらの商品は、基本的に「欲しいか、欲しくないか」、、つまり、需給が価格要因の大部分を占めると理解している。

なので、本源的価値と比べて高い低いなどの議論を経由せずに、欲しいやつがいればいるほど、価格はするすると上がりやすい。

あとは、、市場に関係なく、”夢見がちな”市場参加者がなだれ込んでくるとトレンドが発生する。バブル、である。株式であろうと割高であろうと、頭空っぽの方が夢詰め込めるので、これまた市場参加者の間で強力な意見の一致が生まれる。つまり、「価格は永遠に上がり続ける」である。そして、最後の買い手が買って満足してしまった瞬間、需要が喪失することでバブルは崩壊に向かう。

トレンドフォローを狙う際の指針

以上を踏まえて何らかの指針を導き出すとすると、

- トレンドフォロー戦略は債券市場・コモディティ市場でやろう

- 株式市場でやるなら、市場参加者の意見が一致しやすい市場・銘柄、ないしは時期を選んでやろう

…ということになる。原油買っておけばよかったし、BTCももっと量を積んでおけばよかったです(白目)

とまぁ、取り留めなくトレンドってなんすかねということを書いてきた。皆さんの何かのお役に立てば幸いです。

応援クリックいただけますと、励みになります!