本日は SBI 証券に新たに追加された ETF を紹介します。

追加されたETFは、すべてグローバルX社の商品です。

グローバルX社は、非常に尖った商品を販売する運用会社です。

「僕が考えた最強の投資商品」みたいな、

中二病感溢れるものが多く、個人的には好きな会社です。

日本では扱っている証券会社が少ないのですが、

今回、SBI証券が商品ラインナップを拡げてくださったのは僥倖でしょう。

3/25から新たに6種類の ETF が追加されました。

追加された銘柄の一覧は次の通りです。

出典:SBI証券

その中で今回ご紹介するのは、

米国の高配当上位50銘柄に投資をするDIVという ETF です。

グローバルX スーパーディビィデンド-米国低ベータ ETF

早速、ETFの内容を紹介していきます。

基本情報

基本的な情報は以下の通りです。

出典:グローバルX

https://globalxetfs.co.jp/funds/div/

グローバルX社のHPから引っぱってきただけですね。

この辺は情報的に付加価値ありませんので、手抜きです。

お許しを!

さて、目を引くのは配当利回りでしょう。

12-Month Trailing Yieldというのが、

直近12カ月の配当実績をもとに計算された利回りです。

なんと約17%、直近のSPYDの倍以上の水準になっています。

なぜ、こんなに分配利回りが高いのでしょうか?

チャート

利回りが高い理由の1つが、直近の価格です。

出典:ETFdb.com

https://etfdb.com/etf/DIV/#charts

すでに高値に比べて50%超下落しています。

それまでの値動きが小幅なだけに、

余計に急落ぶりが目立ちますね。。

これは暴落前に保有していた場合、

私でしたら動揺を隠しきれないでしょう。

SBI証券様に於かれましては、

リスク発現後の絶好(?)のタイミングで、

商品ラインナップに加えていただいたことを感謝いたします。

特徴

主な特徴は次の4つです。

- Indxx社のインデックス、INDXXSUPERDIVIDEND®US LOW VOLATILITY INDEXに連動

- 米国の50銘柄に投資

- 直近2年間の配当継続先が対象

- 高配当・低ボラティリティの銘柄に投資

上記2~4は、連動するインデックス自体の方針ですね。

着目すべきは、高配当・低ボラティリティの銘柄を狙う戦略でしょう。

この点については、後程、さらに分析いたします。

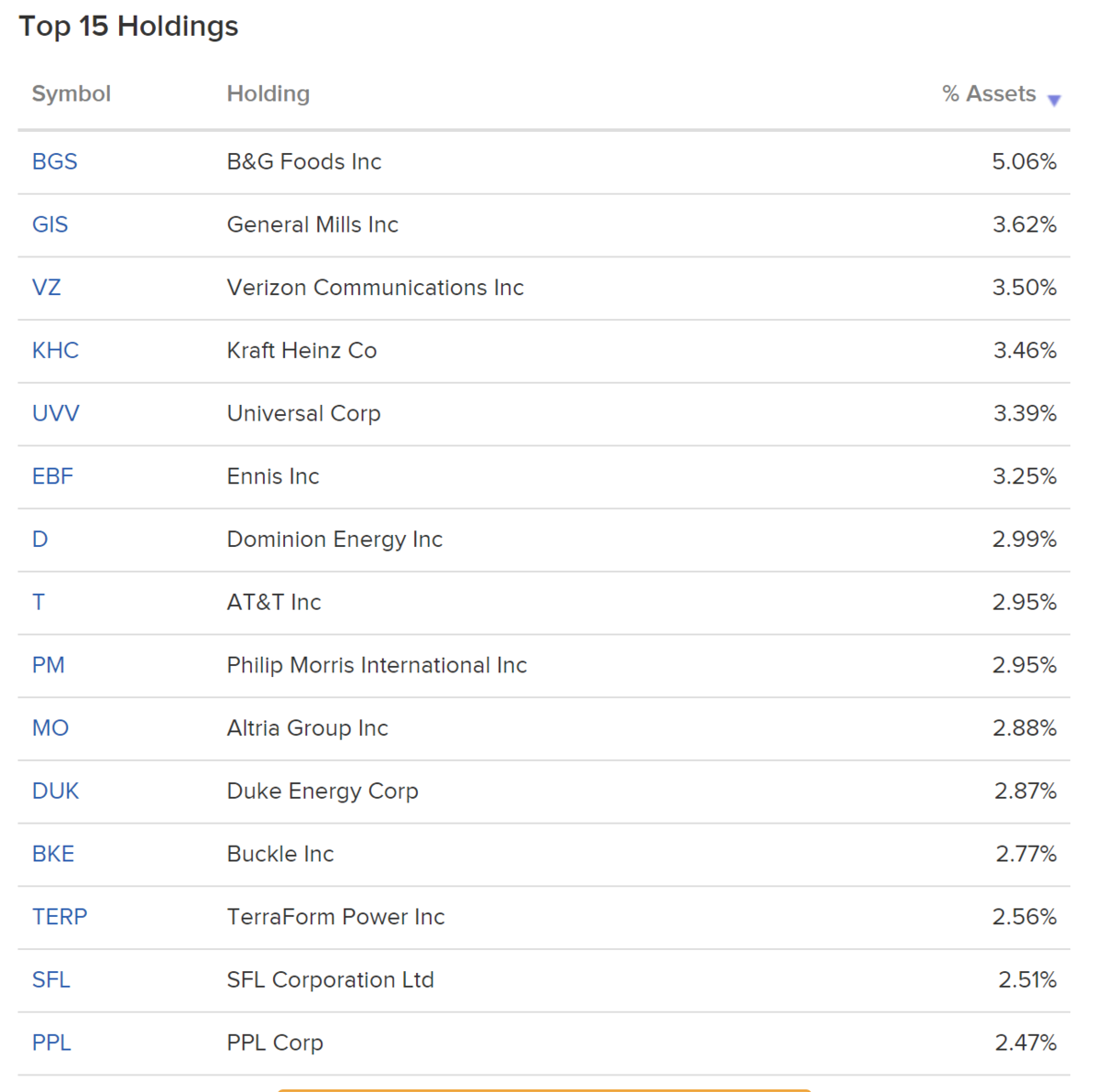

構成銘柄・セクター等

上位15銘柄の一覧です。

1位のB&Gフーズ、2位のジェネラルミルズはいずれも食品会社です。

B&Gフーズは業歴100年以上の老舗企業で、「グリーンジャイアント」などのブランドを持っています。

2020年3月現在の配当利回りは11%です。

かなりの高配当っぷりですね。

ちなみに、グリーンジャイアントは2位のジェネラルミルズから買収したブランドだそうです。

こんなところで肩を並べるとは、当の企業も予想していなかったことでしょう。。

B&Gフーズについては、ねるねる様の記事で詳しく解説されています。

そのほかには、ベライゾンやAT&T等の通信系、ユニバーサルやフィリップモリス、アルトリアグループ等のタバコ系の企業も組み込まれています。

もっとヤバイ奴らが戦列を成しているのを想像していたのですが、

割となじみのある顔ぶれで安心感があります。

今後の大きな成長は期待できないけど、

配当によって株主に利益を還元してくれる企業群ですね。

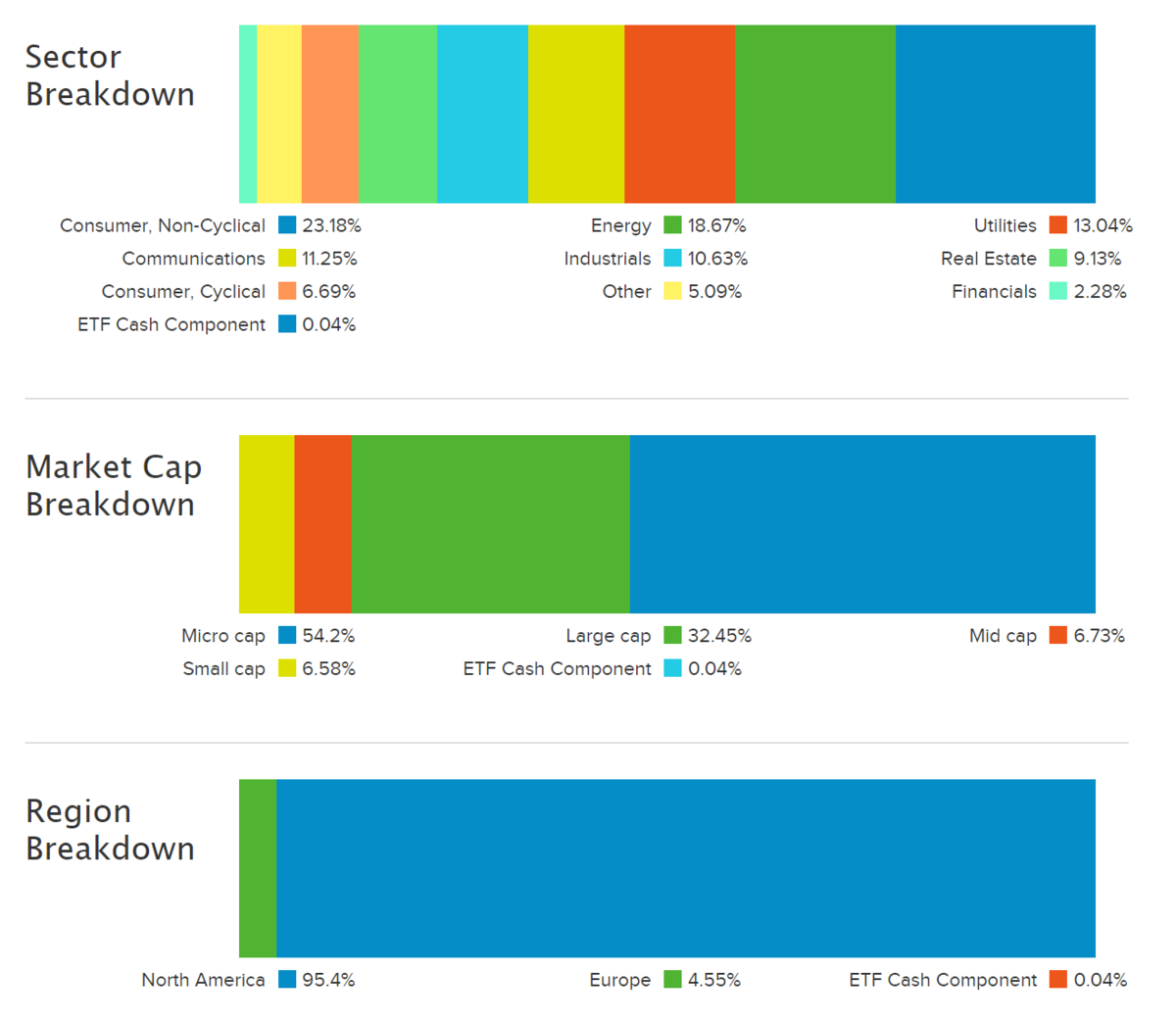

セクター等の構成比は次の通りです。

最もセクターのシェアが高いconsumer non-cyclicalは、生活必需品ですね。

景気に関わらず一定の需要が期待できますので、

低ボラティリティ先として選出されていることも納得できます。

気になるのは、エネルギーが2番目に高いことです。

先ほどの上位15銘柄のうち、例えばDuke Energyは米国で公益企業としては最大規模の電力・ガス会社です。

この辺りの企業は良いのですが、、

注意点

MLP、REIT等も投資対象

本ETFは投資対象として、

MLBやREITも組み込まれています。

エネルギーの構成比が高いのは、MLPが貢献しているのではないかと推察されます。

折しも、原油安で割を食っている時期です。

すでに株価がこれだけ下がっているのを見ると、

下落銘柄の上位はこいつらではないかと想像されます。

(この辺り、推論が多く恐縮です)

ただ、考えようによっては、

すでにリスク=価格下落は顕在化済とも捉えられます。

上位銘柄は比較的安心感のある顔ぶれですし、

手頃な価格になったという意味では、

投資対象として魅力があると考えられます。

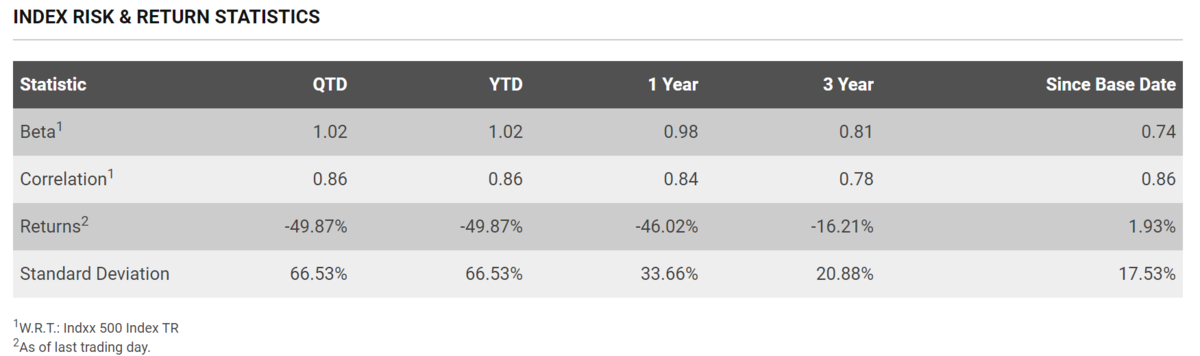

直近のボラティリティは S&P500とほぼ変わらない

さて、本ETFのコンセプトの1つに低ボラティリティがありました。

一方で、以下のようなデータもあります。

一番上のBetaに着目してみましょう。

Betaは、市場平均にどれくらい連動するかを表す指標です。

Since Base Dateは0.74と、「少しはボラティリティ低くなっているのかな?」という気がします。

しかし、直近1年間や年初来のBetaはほぼ1です。

普通に市場とほぼ同じやんけ!

確かに、直近の暴落までは低ボラティリティだったのでしょう。

要するに、

- 平時は低ボラティリティだけど、

- マーケットの危機時には普通にボラティリティが高まる

ということですね。。

所感:このETFは買いか?

では最後に個人的な所感です。

私自身は、今このタイミングであれば「買い」だと思っています。

この ETF のリスクは、危機時のボラティリティが高いことです。しかし、既にそのボラティリティは実現済みです。つまり、価格の低下がすでに現実のものとなっています。ここから、さらに価格が下がる可能性もありますが、絶対水準で言えば下落余地は限られています。

配当利回りも魅力的な水準ですし、

当面の含み損を覚悟すれば、

十分「買い」の判断は可能と考えます。

と言いますか、既にちょっと買っちゃいました★

DIVやSPYDのほかに、何やら不穏な銘柄もありますが、

気にしないでください。覚悟完了済です。

落ちてくるナイフを掴みまくったおかげで、

すでに手が血まみれです。

ただ、ここまでの暴落相場で、

順調に保有株数を増やせたことは僥倖だと思っています。

今後も、最後の一線(?)だけは踏み外さないように気を付けつつ、

適度に今回の相場のチャンスを取り込んでいきたいと思います。

皆様にも、チャンスがあられることを願っております。

最後に、当然ながら投資は自身の責任においてなすべきものです。

その点、ご留意ください。

応援クリックいただけますと、励みになります!

本当のハイリスク商品もご紹介しております。こちらもよろしければご覧下さい。